医药行业在本轮医改中已经迎来历史性变革,创新驱动的黄金十年近在眼前。黄金十年属于创新药、属于创新器械、属于互联网医疗、属于CRO/CMO,而我们可以做的,就是用资本的力量,促成这一场来自于创新的黄金十年。

一、历史复盘-机会来自于变化

2012年,是我认为中国医药行业的第一次历史性变革,“安徽模式”大幅降低普药价格,由此展开了一轮轰轰烈烈的处方药企业的牛市,2012-2017年,是处方药企业的“黄金6年”,同时其中也包含了中药注射剂的黄金时期,大批仿制药和中药企业赚的盆满钵满。

美景直到2018年上半年,也是我认为的中国医药行业第二次历史性变革的开启,医保局换帅,仿制药一致性评价后开始陆续出台关于带量采购相关的政策,再到2018年12月第一批4+7带量采购试点药品价格平均降幅52%、最大降幅92%,才开始有人真正意识到,医药行业是真的变天了。

当时也有很多段子,我记得非常清楚的,有人调侃医药股说“别装了,你就是化工股”。那么,医药股真的就此摇身一变变成“化工股”了吗?一家化工企业生产的药品你敢吃吗?下文会给出答案。 所以医药行业到底发生了什么?为什么会发生这两次行业剧变?

我认为这一切都源于医疗体系改革,降低医疗费用是与国情民生紧密相关的事情,医保费用的高速增长和医保余额的日益吃紧是医改的大背景,医保控费是核心目标,药品的带量采购、高值耗材的带量采购、限制辅助用药的使用以及各类医疗费用报销限制,都是为了医保控费。

那么有人就会说:“既然医改的核心是控费、降价,那医药行业不就面临长期的政策管制,再难以有以前那样的高成长、高回报”。

如果你问我医改对医药行业是什么影响?那么我一定会说:对于投机取巧的药企是重大长期利空,对于踏踏实实做好药的企业是重大长期利好。这也是为什么我说医药行业迎来黄金十年,因为未来十年医药行业的投资逻辑将发生重大变化,医药行业的投资将从“防御性板块”、“消费品”变成真正的“成长股”、“科技股”。

二、学别人的路—美国医药市场

全球医药市场有“得美国者得天下”的说法,原因在于美国医药市场之庞大,美国医药市场占全球比例接近一半,要知道美国人口只占全球5%左右,而我国是全球第二大医药市场,因此相对成熟且庞大的美国医药市场上的药企的结构对于我们有比较好的参考意义。

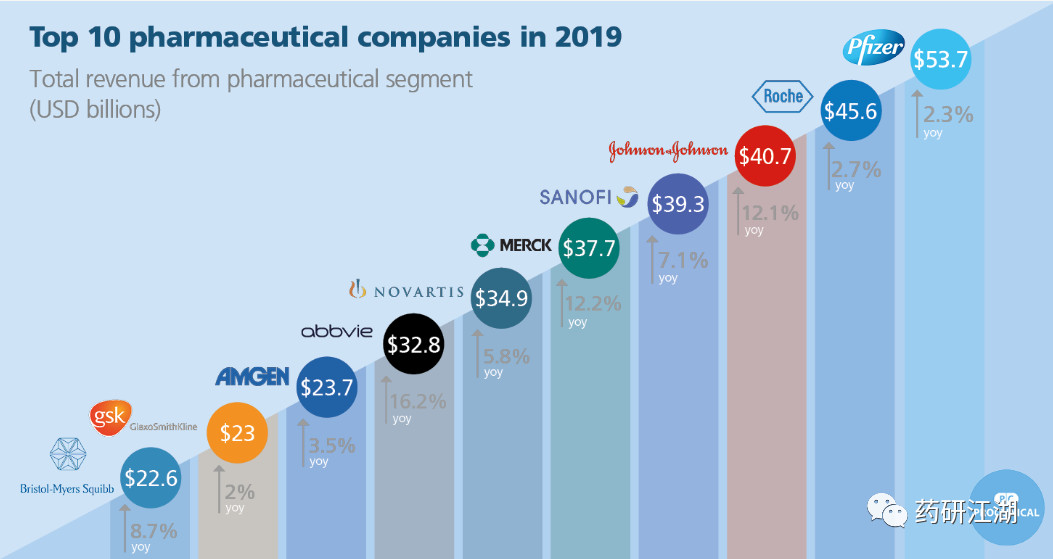

美股上市药企中或者说全球上市药企排名前列的公司大多为跨国药企,虽然美国市场非常重要,但是很多药企在中国在内的新兴市场的市占率的提高是目前业绩增长的主要动力。

他们的共同点在于专注于创新药的全球开发和销售,除以上几家头部药企以外还有许多市值在200亿美元以上的全球闻名的创新研发型药企,然而全球最大的仿制药企业美国迈兰制药总市值仅116.2亿美元,所以看到这里我们可以有一个最基本的认知:只有做创新药才能做大做强,做仿制药做到世界第一又如何?

写到这里就要给大家聊一聊仿制药了,通常我们把仿制的小分子药物称为化学仿制药,化学仿制药目前国内推行仿制药一致性评价政策,要求仿制药与原研药在疗效、用法、用量上必须保证完全一致,因此大多数的仿制药大家现在去买国产的和买进口的差别并不大,但是价格可能差几倍到几十倍,我想说的是不要过度相信进口药,很多国产药完全不差于进口药,有些进口药照样会有问题。

做化学仿制药特别是大品种、仿制难度偏大的品种的部分药企就成为了2012年以来医药行业的最大赢家,比如信立泰的氯吡格雷、北京嘉林的阿托伐他汀、华东医药的阿卡波糖等等,但是也存在一个问题,就是很多国产仿制药的价格往往也非常昂贵,包括以上品种在内的非常多国产仿制药的价格都是在原研药的70%-80%甚至更高,但是我们看美国医药市场,美国医药企业有一个重大风险就是专利断崖,何为专利悬崖?就是原研药的专利到期后市场上推出的仿制药的价格可以在1年以内的时间里快速的把该品种药物的价格降到原价的不足20%,甚至至5%以下,从而导致原研药的市场空间快速下降。

而中国由于过去几乎没有创新药,海外巨头的原研药进入中国后即使专利到期往往也会维持较高的药价(如我不是药神中的“格列卫”),从而造就了这么一批能仿制原研药的仿制药企业。但是我必须要说的是,把仿制药的价格定得偏高从而获得丰厚利润的确看上去不那么符合逻辑,但是他切切实实存在,它的历史背景在于曾经国内制药企业的研发能力甚至是仿制能力都非常低劣,同时这段历史也给了我们国内药企原始的基本积累的机会,从而可以看到现在几家头部药企可以实现每年10亿元以上甚至20亿元以上的研发投入,进而实现“由仿入创”的过程。

事情的变化来自2018年,当年7月开始提出、12月落地、2019年3月开始执行的4+7带量采购政策,北京、上海、天津、重庆、西安、大连、成都、厦门、广州、深圳、沈阳作为试点的11个城市进行约定采购量、药企主动降价的开端,第一批试点最终涉及到的是25个品种,其中不乏阿托伐他汀、瑞舒伐他汀、氯吡格雷以及恩替卡韦等国内销售大几十亿至百亿级别的品种,大家应该也都看到这25个品种的带量采购即将从11城市试点推广至全国,各省的报量已经完成,同时更多品种的带量采购也已经在路上,政策的推进已经势不可挡,仿制药企业的利润被大幅压缩已经是必然,所以医药行业的机会在哪里?

——欧美的历史已经告诉我们,方向只有一个——创新。

三、优秀企业已走在前面

首先我想谈一下药企研发投入的问题,非常有意思的是在我在写完这一部分文案的时候恰逢中秋节假期,而在中秋假期的最后一天晚上我看到了两家我比较关注的卖方研究所医药组的报告,内容也恰好是分析上半年国内龙头药企的研发投入的大幅增长,并非是说我对行业的理解已经可以比肩这些经过长时间积累的卖方研究员,我写这段的意思在于我想说,当下任何专业的医药研究员或者希望投资医药行业的投资者,都应该在关注药企的研发投入和研发管线,而不再仅仅是过去的几个品种的情况,核心逻辑早已经悄然发生变化。

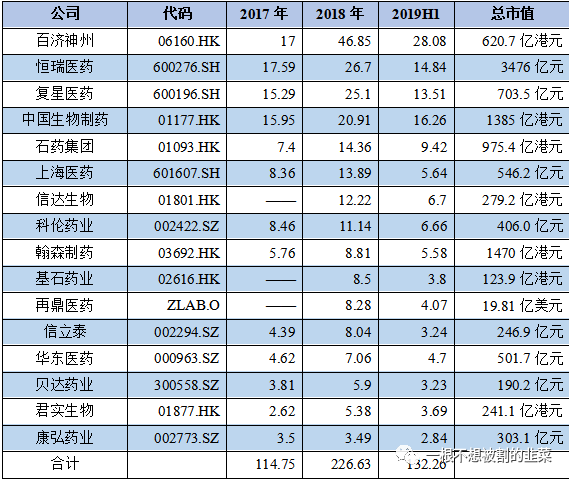

接下来必须要看一组数据: 2017-2019H1国内部分药企研发投入(亿元)

以上已经包含了多数国内具有一定先发优势的、具备较强创新属性的标的,分布于A股(8家)、港股(7家)和美股(1家),从中可见,至少从头部的药企来看研发投入在2017-2019H1具有大幅增长,且其增速远高于收入增速。

我相信2018年的政策变化对于药企研发投入的强度具有极其重大的影响,但是对于2017年研发投入就在5亿元以上甚至10亿元以上的药企来说我认为绝非是看到行业政策变化或即将变化的趋势而突然开始加大研发投入,而是在过去的5-10年里有规律的、持续性的加大研发投入。 这里要提出一个问题:医药行业创新,或者说新药研发到底意味着什么?

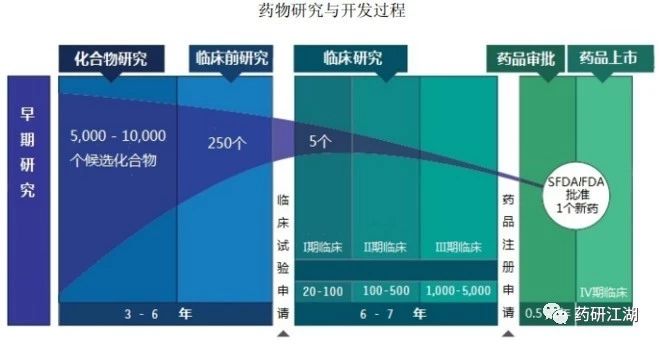

根据美国医药市场的数据统计来看,当前美国创新药研发到上市所需要的时间平均超过13年,药物所需研发投入平均为23亿美元。 如果以这个标准来看那么国内药企机会无一有机会实现创新药的开发。但是好在中国的药品研发成本大概比欧美国家低三分之一至三分之二,同时我们过去的新药研发以“Me Too”和“Me Better”为主,而几乎没有“Me First”,由于前两者更多是在海外创新药的基础上进行同靶点或同结构的优化而来,因此研发的失败率远低于正常的新药研发失败率,从而造成中国药企药物研发成功率似乎明显偏高的现象。

那么我们回到药企研发投入的问题上,一个新药的研发需要至少10年的时间,也就是说如果在近2年才突然开始投入研发费用进行创新药研发,那么你的创新药的研发管线一定大多还处于临床前或者临床I期的阶段,这就意味着你的新药上市可能是在5年后甚至10年后,所以在当前深化医疗改革以及仿制药快速降价的背景之下你是否还有足够的时间、现金流或者融资能力来支持你到创新药成功上市的那一天?

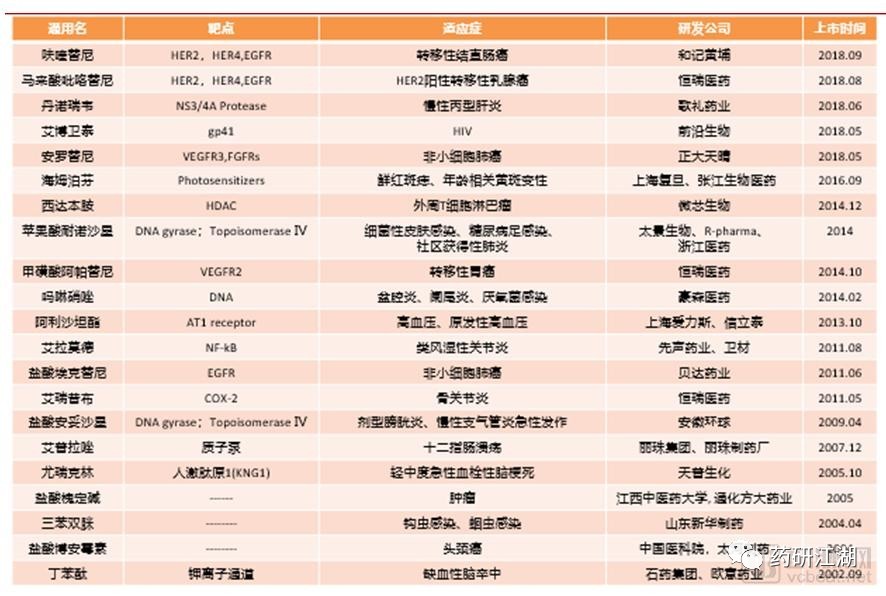

数据来源:动脉网

这也就是本节的标题的意义:真正优秀的药企在10年以前甚至更早就已经开始进行难仿药和创新药的研发,并在现在已经具有上百个甚至几百个在研品种,其中不乏优秀的大品种已经获批上市或即将获批上市,如阿帕替尼、埃克替尼、西达本胺、安罗替尼、康柏西普、卡瑞丽珠单抗、信迪利单抗等等,而起步相对较晚但是也已经提前意识到转型创新药重要性的部分药企也在近5年开始加大研发投入,虽然已经落后很多,但是在短期充沛现金流支持下未来依然还有很大转型成功的可能性。

我也很佩服在依靠仿制药和形形色色的辅助用药就可以赚得盆满钵满的时代这些药企依然可以高瞻远瞩的意识到未来医药行业的方向并提早进行新产品的开发。

四、黄金十年结构性、创新十年

是不是整个医药行业都会进入我所谓的黄金十年?我认为答案是否定的,医药行业的黄金十年一定是结构性的,即整个医疗保健行业指数可能远远跑不赢科技股指数,但是其中的创新龙头很有可能与科技龙头并驾齐驱。那么我接下来分别对制药行业三大细分领域即中药、化药和生物药进行一些分析,其中可能会带有比较多主观的想法,对于各个行业和部分公司没有特别针对的意思,只是作为个人观点的论点。

1、中药

首先,中药行业是一个让人五味杂陈的行业,必须要承认中药在很多时候具有价格较低的优势,对于人口规模十分庞大的我国而言发展中药可以在一定程度上缓解医疗费用的压力,可是我认为也必须认识到在很多细分领域,一些“独家、疗效不明、高价”的品种占据了大量的医疗资源。

一个化药或者生物药品种想实现30亿甚至50亿以上的销售额,往往都是得到全球特别是欧美市场长时间验证和认可的重磅炸弹级别的品种,而部分中药品种,特别是一些适应症可以高达几百个的“中国神药”可以随随便便卖到几十亿的销售额,回过头来看我认为这是非常可笑的现象,其内在的个中原因我也没兴趣去分析,相信很多人心中也都有自己的看法。

再比如某家中药龙头造假300亿的奇闻,当然最后造假数据好像远高于300亿,但是我也没兴趣详谈了,还有某家中药龙头牙膏中疑似发现止血剂,以及某家连续提价导致下游终于兜不住引发今年业绩暴雷的中药龙头,包括“望女成凤”的某中药注射剂龙头。 写到这里我必须再贴一组数据,来表示我对于很多中药注射剂品种的质疑。

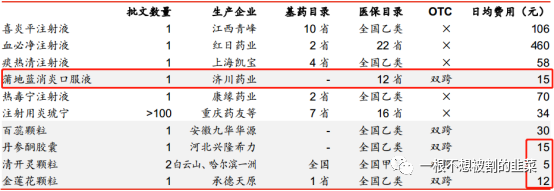

国内清热解毒中成药市场前十大品种

国内清热解毒用中成药市场高达130亿元,2018年以来或许更高,然而市占率前5的品种中有4款中药注射剂且该四个品种的合计市占率达到53%,而且由以上的数据可见中药注射剂的价格远高于口服液、胶囊、中药颗粒等制剂。

然而恰恰是这一类中药注射剂品种却往往可以在公立医疗机构销售的热火朝天,不仅在清热解毒领域,再如“消癌平”之类的品种,从产品名中能看到从事生命科学所需的严谨吗?还是说只有金钱的诱惑。

包括目前卖方还在强烈推荐中药配方颗粒等细分领域,但我认为这些细分领域至少目前来看很难成为医药行业这个超过4万亿的行业的投资主线,可能可以作为行业分散化配置的时候的选择。

更高层面希望做好中药的想法我认可并支持,但是这个行业的很多公司真的很让人失望。核心问题还是在于中药行业中的大多数企业缺乏创新属性,甚至缺乏科学研究该有的严谨。中药行业到底应该在医疗体系中处于一个什么样的地位,起到什么样的作用,我认为或许更值得深思。

2、化药

化学制药方面前面已经对于化学仿制药有所谈及,那我接下来主要聊一聊创新药。小分子创新药物的毛利率往往可以做的非常高,主要因为化学合成的成本非常低,所以我们看到国内一些做创新药并且已经有产品上的公司综合毛利率或者创新药单品的毛利率普遍可以达到95%以上,个别品种甚至在上市初期可以达到98%的毛利率。所以涉及到两个非常关键的问题,第一个是定价较高的问题,第二个是原创新药还是“Me Too”的问题。

(1)定价问题

关于定价问题,有些朋友可能会质疑的点在于为什么药企宁可选择高到大多数人都负担不起的价格也不愿意降价扩大销量,这里我有一些个人的理解。

首先,新药研发的成本超高。我在上文曾提到目前美国单个新药研发的成本超过20亿美元,研发周期超过13年,在资本开支如此巨大、投资回收期如此之长的行业如果没有极其丰厚的利润如何能够驱使药企进行创新?没有创新就代表没有新药上市,意味着很多过去无法治愈或缓解的疾病在未来依然无法缓解,所以到底是让新药得以上市、并在10-20年后专利到期仿制药上市实现市场化竞争,还是压缩新药价格、让药企再也没有做创新药的动力?同时,高昂的毛利率的确非常具有诱惑力,但是我们要意识到的是海外医药巨头每年将营收的15%-50%投入用于研发的现实,再考虑到新药上市以后必要的学术推广费用,毛利率奇高的药企利润也未必有大家想象的那么丰厚。

其次,药价易跌难涨,降价需要尤其谨慎,放量需要时间。由微观经济学中的供需曲线可知,△需求/△价格的绝对值通常大于1,所以既然创新药定价如此高昂,为何不降价从而实现销量的快速放大?我认为除了以上提到的暴利对于创新的激励外还有两方面原因。

一方面是医药不同于其他消费品,多数药品的价格易跌难涨,这就导致药企在下调药品价格时需要尤其谨慎,这是基于专利期内的长期利益的考量;另一方面创新药上市后的推广往往需要一段时间的学术推广,即销量未必可以快速的放大,这个时候药企有必要维持高价、高毛利,至于降价获得更多销量的问题,很多药企也乐意通过降价进入医保目录的方式来实现快速放量。

在以上基础之上很多药企对于确实对于高价药品有需要却的确无法负担的患者也会有赠药甚至免费用药的政策,其实我认为很多药企还是在非常积极的承担社会责任,包括花重金去进行一些明显无法收回成本但是却有益于社会或拯救生命的品种的开发。

当然也有例外,即《我不是药神》中所展示的那样,电影中的“格列宁”即现实中的“格列卫”,通用名是甲磺酸伊马替尼,这个品种堪称治疗慢性髓性白血病的“神药”,愣是把这种一旦进入急变期即死亡率极高的血液瘤变成了一种可以通过长期服药控制的慢性病,如此优秀的品种原研药企瑞士诺华以高价销售本也无可厚非,关键在于其在专利到期后仍维持高价甚至提价,正是其这种在涉及到诸多患者生死存亡的重大问题上全然不考虑道德问题的行为被广为诟病。

但是在这背后我们同样要看到的是当年中国药企的“不争气”,如果早点有药企可以仿制出来伊马替尼,还会出现上面那种情况吗?正是因为没有药企可以仿制伊马替尼,所以瑞士诺华更是“恃宠而骄”。

在这里我们更应该意识到,自强、自立才是王道,国内必须做大做强出可以比肩全球一线药企的研发能力的创新药和难仿药企业!

(2)Me Too/Me Better或First Class的问题

对于创新药而言我们应该意识到Me Too不是最终目标,First Class才是最终目标,但是发现新靶点或新的机制并最终成药需要非常漫长的过程和长期的研发投入,目前国内有这个能力去实现的药企还非常稀缺,因此在当下选择已经相对成熟或得到市场验证的靶点进行优化从而开发出Me Better的品种是目前国内药企做创新药的重要途径,也包括开发像安罗替尼这样的多靶点抑制剂,作出更好的临床数据,更好的疗效和更好的安全性。

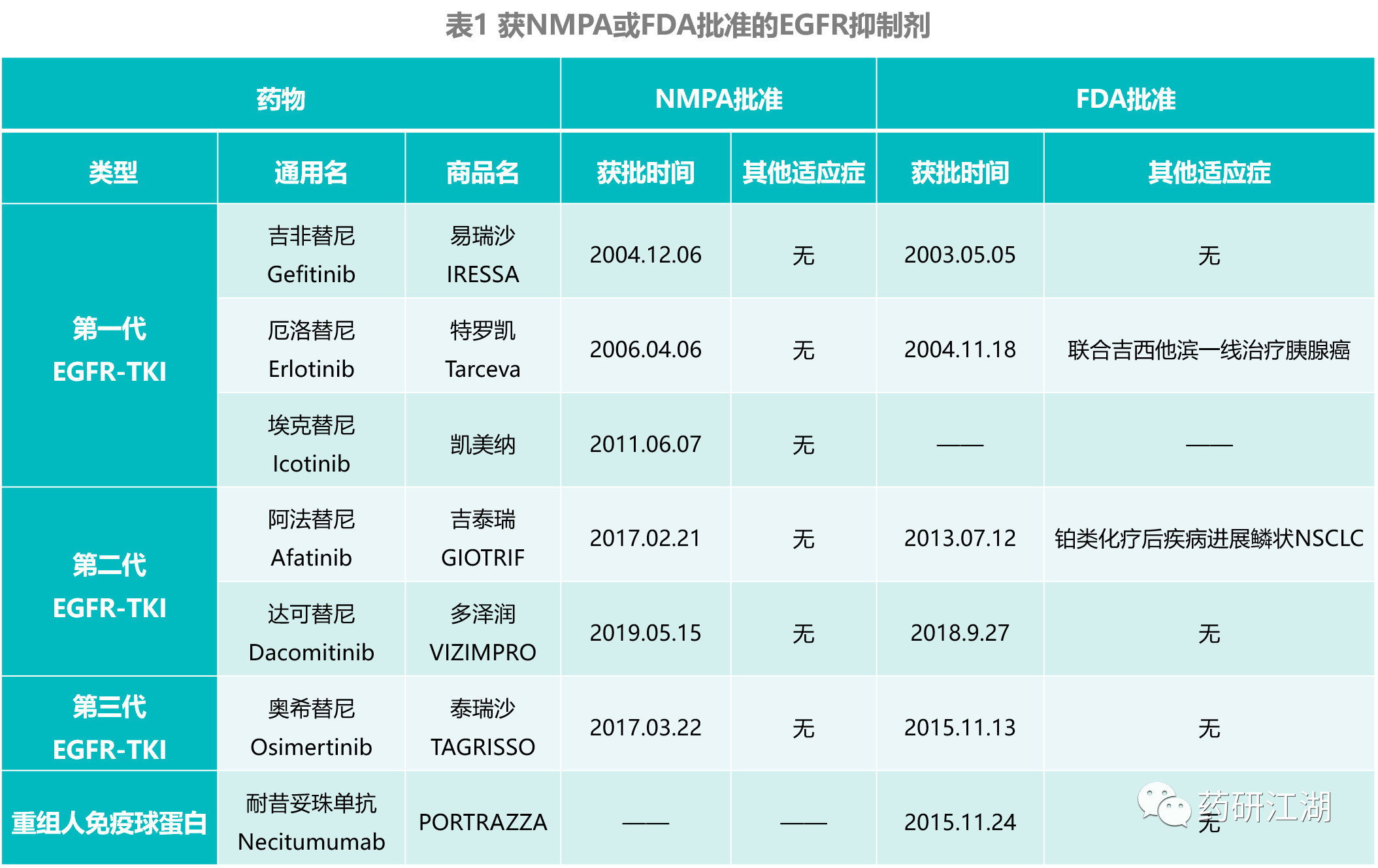

当然部分国内药企也的确开发出了很不错的Me Better的品种,除了上文提到的安罗替尼外,还有一个比较有标志性的品种就是埃克替尼,在去年的带量采购政策落地后埃克替尼的原研药企贝达药业股价重挫,跌幅不低于产品直接降价的其他药企,主要原因在于埃克替尼的同靶点主要竞争品种吉非替尼仿制药价格下调超过70%,因此市场对于埃克替尼的价格和销量非常担忧,但是直到现在我们明显可以看到在吉非替尼降价后的9个月里埃克替尼在没有大幅降价的情况下销量仍然实现高速增长,2019年中报贝达药业收入和利润增速均超过30%,毛利率高达94.46%,主要原因我认为是埃克替尼在肺癌脑转移方面做出了很不错的疗效,也就是“Me Better”只要可以做出核心竞争力同样可以傲视群雄。

另一方面目前全球范围来看在肿瘤、自身免疫病、糖尿病等大病种中相对容易成药且具有明显疗效的靶点或作用机制大多已经被开发,比如国内已经有多个EGFR抑制剂获批上市,目前还有多家海内外药企在争相研发第三代EGFR抑制剂,包括VEGFR、HER2、CD20等靶点也都被充分发掘,因此要想在这种环境下再去发掘新靶点或者作用机制的难度也远非十年前或二十年前可比,所以国内创新药企起步晚还要面对海外跨国巨头的竞争,未来的成长之路也势必会非常艰辛。但是好在我们有全球最大的消费市场,这个市场足以培育出一批具有全球竞争力的优秀企业,在一些研发难度较大的新型靶点国内也有一些生物科技公司早早开始布局并缩小了与海外巨头的差距。

21世纪是生物药大展宏图的时代,但是化药作为在诸多领域有独特优势的行业或许成长空间不如生物药那般波澜壮阔,但是化药的创新之路必然还是有广阔空间,化学制药行业的创新机会对于国内药企来说依然无限。

3、生物药

2017-2018年全球药品销售前十和前100的品种中生物药均已经接近一半或超过一半,特别是全球药王阿达木单抗在2018年全球销售额接近200亿美元,贝伐珠单抗、曲妥珠单抗、利妥昔单抗这三个罗氏的抗肿瘤王牌单抗全球年销售额也均在70亿美元上下,自20世纪末以来生物药的增长速度远高于化药,而即使到现在我们仍然可以预判全球生物药市场还有巨大的成长空间。尤其是在中国这样生物药占比远低于全球的市场,可以说中国生物药市场还处于发展的早期,除去血制品和疫苗外仅仅百亿元的中国生物药市场未来必然是几十倍至百倍的成长空间。

生物药主要看两个方向,即生物类似药和生物创新药。

很多人把生物类似药也称作生物仿制药,但是生物药的仿制难度是远远高于化学制药的,化学合成的过程可以做到近乎完全一致,作出的化学仿制药通过一致性评价以后也可以完全对标原研药,但是生物仿制药可能完全不同,生物药如单抗、融合蛋白等大多是大分子药物,很难通过化学合成的方式来生产,因此更多采用生物发酵的方法,由于不同的药企在生产生物药时可能使用完全不同的细胞株和反应过程,就会导致生产出的同靶点的生物类似药其疗效和副作用可能有很大差异,因此对于生物类似药而言其研发难度可能完全不亚于一个新药的研发,所以我更愿意把其称之为生物类似药而非生物仿制药。

在进行生物类似药的研发时就需要考虑竞争格局和研发进度的问题,如上文提到过的阿达木单抗、贝伐珠单抗等四个超大品种单抗目前均已经过了专利期,且四大品种国内均已经有生物类似药申报上市或获批上市(利妥昔单抗生物类似药,汉立康),比如信达、复宏汉霖等研发进度相对领先的在生物类似药上市后可以通过降价抢占原研药的市场,而研发进度靠后的如果在3-5年以后才获批上市,那时竞争格局可能已经较差,且如曲妥珠单抗、利妥昔单抗等2000年前后上市的老品种也会对应出现其他同靶点或不同靶点但是疗效和安全性更优的生物创新药与之竞争。因此在生物类似药这条赛道上就会出现研发难度大、竞争激烈的问题,要么速度上有优势,要么选择其他药企没有研发的品种,否则未来的竞争也会比较艰难,不排除出现生物药的带量采购。

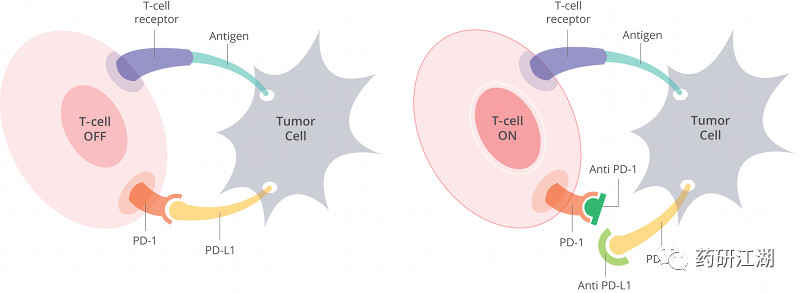

对于生物创新药国内几乎没有可参考的品种,即使是以上提到的生物类似药的头部企业在生物创新药领域的研发管线也少有进入临床后期的,PD-1/L1抑制剂可以算是一个核心领域,国内的信达、君实、恒瑞和百济神州也都有各自的优势所在,复宏汉霖的PD-1抑制剂更是6.8亿美元授权给印尼药企做海外市场开发和商业化,而且最重要的是国内乃至全球的PD-1抑制剂的市场空间极其巨大,目前普遍预计国内PD-1市场可以达到400-600亿元,而目前的主要玩家就是4家国产+2家进口,对应每一家的潜在空间都很大。竞争点在于大型适应症的获批,如肺癌、肝癌、结直肠癌、胃癌、食管癌等领域,临床数据更优、获批上市时间更早的品种才有机会在未来真正抢占多数PD-1的市场空间,百时美施贵宝的纳武利尤单抗输给默克制药的帕博丽珠单抗就是输在一线治疗肺癌,所以得肺癌者得PD-1,四家国产的竞争实际上才刚刚开始。

单克隆抗体如抗PD-1、CD20、HER2等单抗只是生物药的一种,双抗、抗体偶联物、融合蛋白、重组蛋白等各个领域都还有诸多机会等待国内药企挖掘,不排除未来会出现部分平台型的创新生物药细分龙头,都可以作为医药行业一篮子股票的可选标的。

以上主要聊了国内制药行业的三大领域,然而医药行业远远不止于此,如CRO/CDMO也是伴随创新药井喷式增长而进入黄金发展期的细分领域,高端医疗器械和医疗服务也都有巨大的发展潜力,限于篇幅此处也不再一一分析。

再回到我的标题,医药行业黄金十年,我认为并非是医疗保健指数在未来十年大涨5-10倍,而是出现许多5-10倍的优质创新药研发企业。

在写文的间隙我去看了美股医疗保健行业的表现,从我对美股医药行业龙头近年股价表现来看我认为医疗保健行业应该是明显跑赢大盘指数的,但是结果却让我非常惊讶,因为美股的医疗保健指数自2016年以来除了略微跑赢标普500以外是明显跑输道琼斯工业指数和纳斯达克综合指数的。

但是大家知不知道在2018年道琼斯工业指数成分股中涨幅最大的谁?没错是默克制药!在抗肿瘤领域相比于罗氏、辉瑞等没有明显优势的默克制药却凭借一款帕博丽珠单抗(“K药”,PD-1抑制剂)在抗肿瘤领域叱咤风云。同时期辉瑞、诺华、礼来等均有非常好的表现,所以是医疗保健行业表现不够好吗?不,只是结构化行情太明显,大力投研发的头部药企获得了更高的超额收益。

国内的药企已经出现了同样的趋势,对比“宇宙大药厂”辉瑞我们已经有了“中国版辉瑞”,即估值接近500亿美元的恒瑞医药,而港股的中国生物制药和新上市的翰森制药表现也尤其亮眼,接下来谁会是“中国版默克”、“中国版礼来”和“中国版安进”?有没有很期待!

文末,我必须要引用巴菲特对于医药行业的观点:

在1999年的伯克希尔股东大会上,有位股东问巴菲特:1993年医药股大跌,你却并没有趁机低价买入主要制药公司股票,是不是犯了一个大错误? 巴菲特回答说:我竟然没有那么做,简直太糟糕了。如果再出现这样的机会,我会在一秒钟内做出反应,以低于市场平均市盈率水平的价格一篮子地买入一批大型制药股。

巴菲特的投资逻辑非常简单:主要制药公司业务竞争优势突出,而且具有长期可持续性。

巴菲特还说:我不会试图选择出某一家单独的值得投资的制药公司股票,因为在医药行业要挑选出最后的胜利者实在太困难了,因此我宁愿同时买入一篮子主要制药公司的股票。

在2001-2010年由于华尔街担心制药公司的专利失效,盈利将大幅下滑,许多美股医疗保健行业龙头公司持续下跌,导致股价估值水平处于很低的水平。但市场并没有注意到,这些主要制药企业的平均分红率达4.8%,且拥有支撑企业价值的巨量现金流,其中不少计划稳定增加分红。这次巴菲特坚决买入了强生、赛诺菲、葛兰素史克、BD医疗等有强大品牌优势和多种专利药物或医疗器械的龙头公司。

2018年下半年至今,医药行业经历了带量采购带来的行业巨震,及时到现在还有大量的公司股价处于近乎腰斩的位置,其中不乏在未来有巨大潜力的、努力转型研发创新的龙头公司,那么现在的医药行业会不会类似于塑化剂事件后的白酒行业,诸多2-5倍乃至10倍的机会近在眼前。

最后送给大家一句近期有所感悟的话:

看不懂的原因是因为你想把它看得太细,用十年的眼光去看问题,一切都将容易理解的多。

以下文章来源于一根不想被割的韭菜 ,作者隔壁小吴